Облігації США та світу з дохідністю 5-7% у валюті

Як отримати стабільний прибуток на відрізку від одного до 10 років та більше та хоча б мінімально обігнати інфляцію? Один з таких способів - придбання облігацій суверенних держав зі стабільним кредитним рейтингом або корпоративних паперів окремих компаній.

- Основні параметри облігацій

- Якість паперів

- Дохідність

- Скільки можна заробити

- Як придбати

- Комісії при купівлі

- Сервіси для пошуку та аналізу облігацій

Основні параметри облігацій

Облігації - це кредит у вигляді цінних паперів емітентом яких є компанія або держава. За кожний папір виплачується відсотковий купон на регулярній основі - зазвичай декілька разів на рік. Облігації використовуються компаніями, муніципалітетами, державами та суверенними урядами для фінансування проектів, розвитку бізнесу.

Термін погашення (Maturity date)

Дата коли виплачується номінальна вартість облігацій інвестору. Розрізняють три види паперів за терміном погашення:

- Короткострокові: термін погашення до 1-2 років.

- Середньострокові: до 10 років.

- Довгострокові: понад 10 років.

Бувають безстрокові облігації (perpetual bonds) - "вічні", без терміну погашення. Зазвичай у таких облігаціях вищий відсотковий купонний дохід, але ризиків набагато більше у порівнянні з класичними паперами: немає гарантії вічності компанії, інфляція поступово знецінить дохідність та зробить вашу інвестицію збитковою.

Забезпечені та незабезпечені (Secured or Unsecured)

Облігації можуть бути забезпечені конкретними активами емітента. Застава реалізується якщо компанія не може погасити обов'язки перед інвесторами.

Послідовність ліквідаційних виплат (Liquidation preference)

У випадку банкрутства компанія продає всі свої активи та повертає кошти інвесторам у певній послідовності - спершу власникам "старшого боргу" (senior debt), далі "молодшого богру" (junior/subordinated debt), а в кінці те що залишилось отримують акціонери.

Купон (Coupon)

Це відсотки, що виплачуються власникам облігацій за її номінальну вартість, як правило 2 або раз на рік. Купон також називають купонною ставкою або номінальною прибутковістю. Якщо купонна ставка 10% то за 1 облігацію номіналом $1 000 інвестор отримує 100 доларів на рік.

Номінальна вартість облігації (Bond face value)

Це вартість облігації на момент погашення. Емітент використовує номінальну вартість при розрахунку процентних виплат. Фактична ціна облігації, яку можна придбати змінюється кожного дня: враховується накопичений купонний дохід (НКД) та інші фактори впливу (наприклад інфляційні ставки, війни, кризи, зміна кредитного рейтингу емітента). Приклад. Облігацію придбали з премією за $1100. Пізніше ціна впала до $100 у зв'язку з початком повномасштабної війни на території держави емітента. У термін погашення незалежно від ціни придбання ви отримуєте номінальну вартість - $1000 за облігацію, звичайно якщо емітент не збанкрутує або не змінить умови виплат у зв'язку з складними умовами.

Дати купонів (Coupon date)

Дати коли емітент виплачує купонні відсотки.

Облігації з опцією відкликання (Callable bonds)

Це гарна опція для емітента та погана для інвестора. Можливість погасити папери до настання терміну погашення. Якщо таке трапляється то зазвичай компанія додатково виплачує невелику суму як бонус за те що ви не отримаєте запланованих купонів. Коли це вигідно емітенту? Приклад. На момент випуску паперів кредити коштували дорого. Через деякий час кредити коштують дешево. Щоб не переплачувати компанія закриває поточний випуск та робить новий тільки з меншим купоном.

Якість паперів

Облігації це чудовий спосіб зафіксувати певний прибуток на тривалий проміжок часу. Але як і будь-які інвестиції тут є свої ризики. Найбільший це ризик дефолту. У такому випадку відсотки та основна сума платежів за зобов'язаннями не будуть здійснені належним чином.

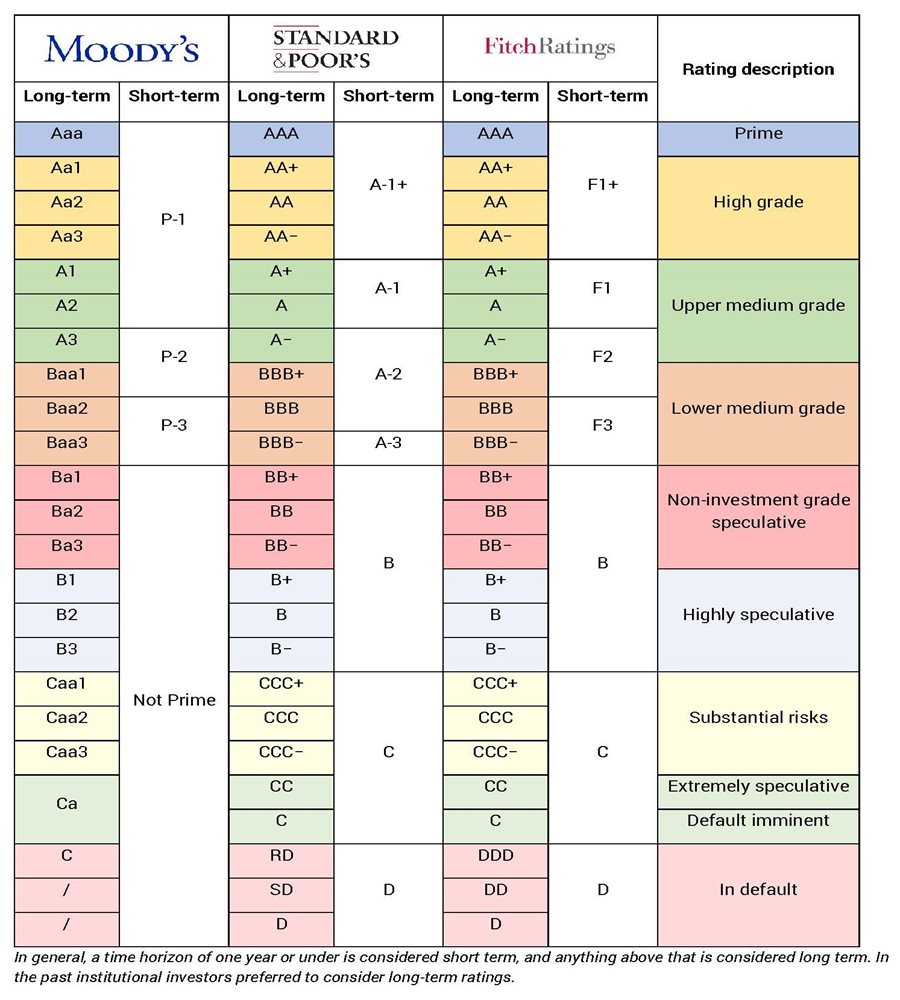

Чим більша дохідність облігацій тим вище ризик капітан очевидність. Приблизно оцінити ризики можна використовуючи рейтинги відомих агентств - Standard & Poor’s, Moody's Investors Service та Fitch Ratings. Все що вище BBB- можна розглядати як інвестицію беручи до уваги ваш ризиковий портфель.

Дохідність

Розрізняють два типи дохідності:

- SIM - проста дохідність, за якою не передбачені проміжні виплати між датою придбання та датою погашення такої облігації.

- YTM (Yield to Maturity) - дохідність до погашення, формула якої передбачає реінвестицію отриманих купонів по дохідності купівлі.

Для середньо та довгострокових паперів на сайтах брокерів вказують дохідність YTM, вона виражається у відсотках у річних. Як бачимо це не зовсім як "відсотки по депозиту" - щоб отримати очікуваний показник YTM потрібно реінвестувати отриманий купонний дохід - купувати ті ж самі облігації.

YTM дохідність приблизна, оскільки припускається що бонди придбані за реінвестований купонний дохід будуть мати ту ж саму ставку дохідності що і при початковому придбанні.

Скільки можна заробити

Інформація станом на квітень 2023.

- Надійні облігації уряду США: до 5.3% річних для короткострокових паперів до 3-8 місяців та 4-4.5% для середньострокових та довгострокових паперів.

- Корпоративні облігації компаній з помірним ризиком: можна розраховувати до 6-10% річних. Приклади National Rural Utilities Cooperative Finance Corp. 5,25% 16/46, International Finance Corp. 7% 17/27

- Спекулятивні папери: наприклад ОЗДП України де дохідність сягає 100% річних у доларі.

Як придбати облігації

Цінні папери можна придбати через брокерів Interactive Brokers, Freedom Finance Europe, Extante, Dragon Capital та інших.

Як придбати папери через Interactive Brokers

- Відкрити рахунок якщо у вас його немає.

- Переконатись що у вас є доступ до бондів. У веб порталі клікнути на іконку профілю та перейти у розділ Settings => Trading Permissions => Bonds.

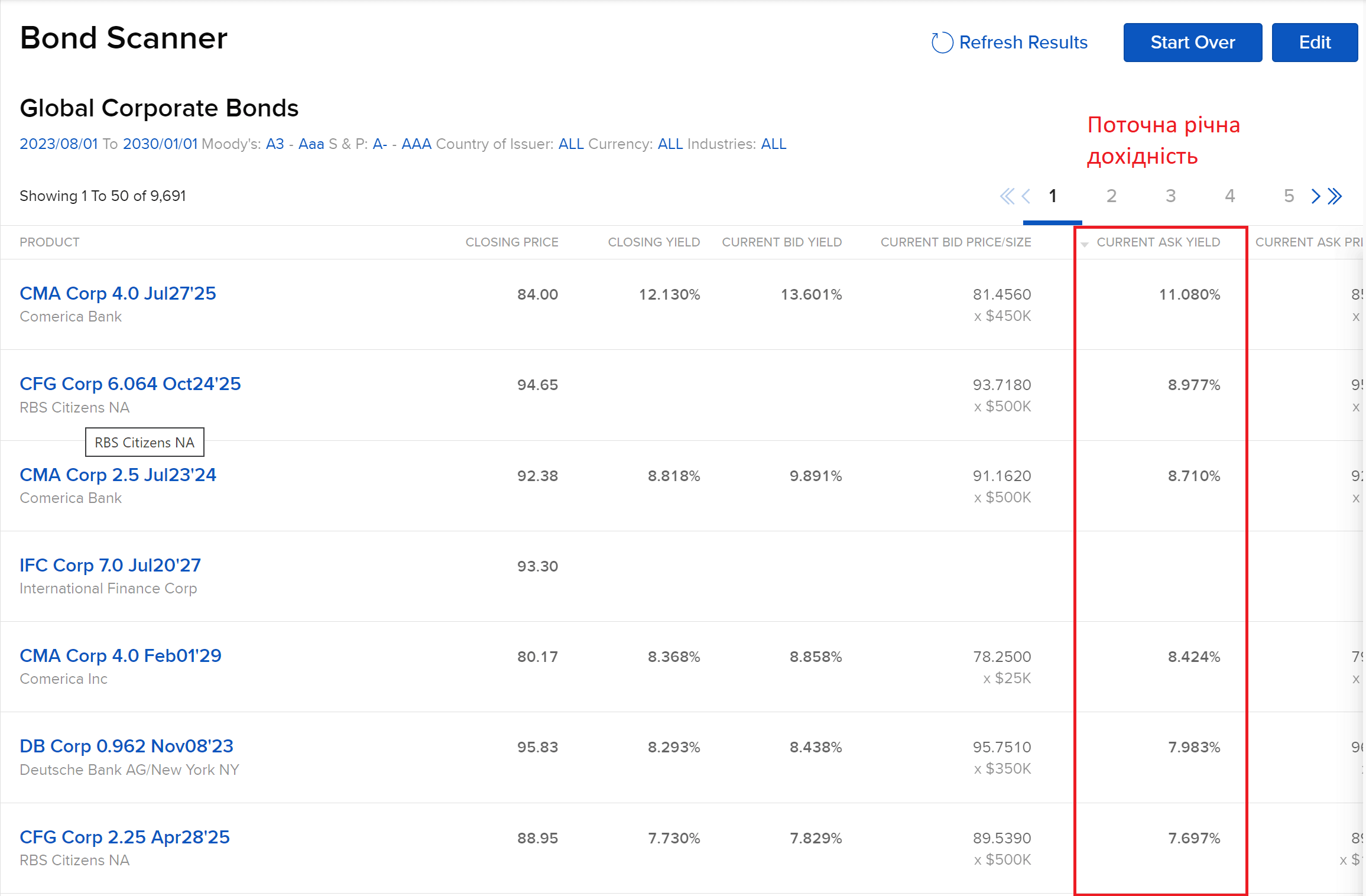

- Скористатись пошуком бондів. Він знаходиться у розділі Research => Bonds Scanner

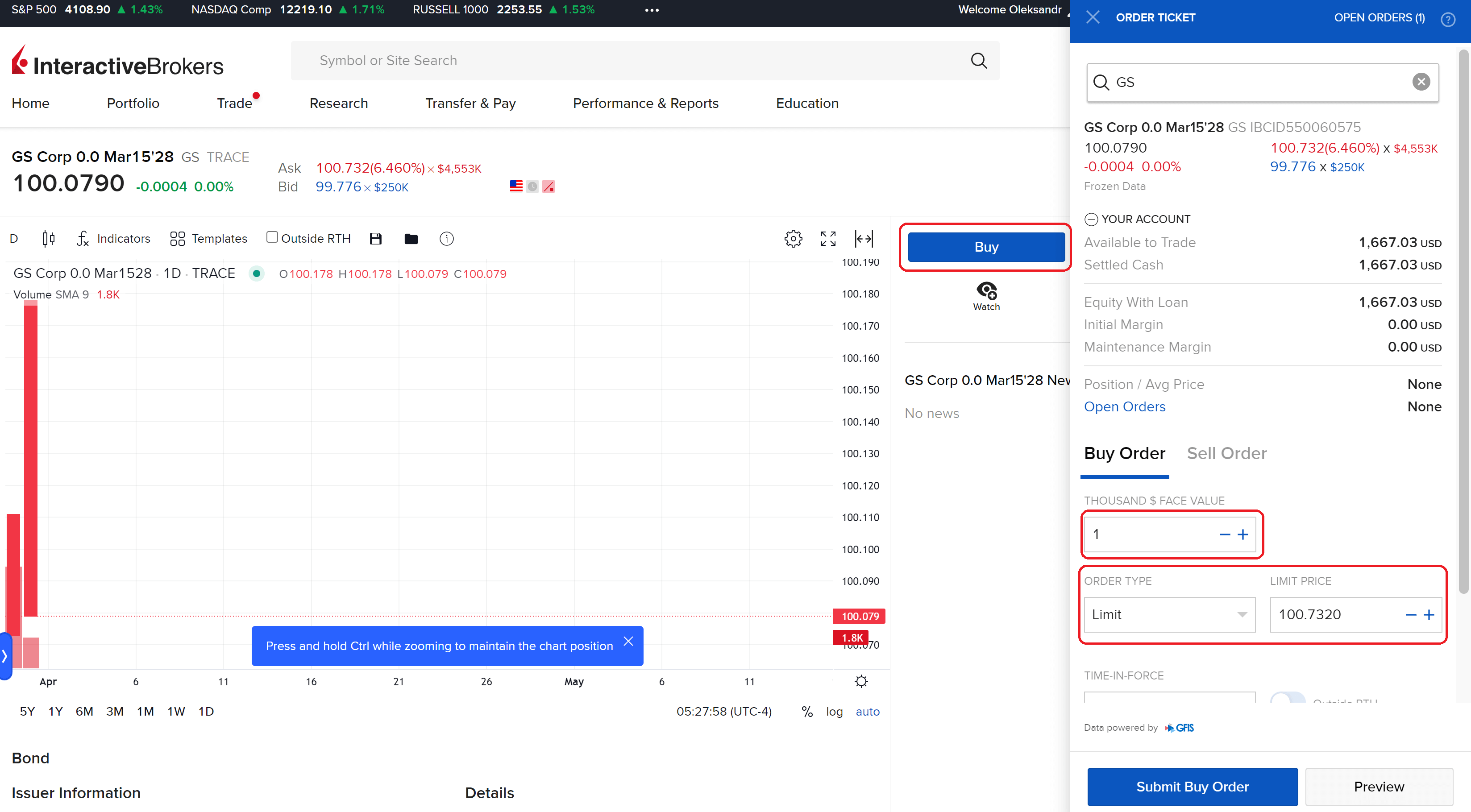

- Після знаходження потрібного бонду натискаємо на його тікер та переходимо на сторінку облігації

- Щоб придбати натисніть на кнопку Buy. Далі потрібно вказати суму в Thousand $ Face Value, Тип ордеру (Order Type) - Limit та ціну Limit Price. Ціна вказується як відсоток (0-100%) від номінальної вартості. Наприклад якщо ви купуєте 10 облігацій номіналом $1000 яка зараз торгується по 95% то ви віддаєте десь $9500 + комісія брокера за угоду.

- Після заповнення полів натисніть на Preview щоб перевірити скільки приблизно виходить сума ордеру та комісія системи

- Якщо вас все влаштовує - тисніть кнопку Submit Buy Order та чекайте виконання вашого ордеру. Слід зауважити що краще купувати облігації під час робочої сесії - це будні дні та певні години.

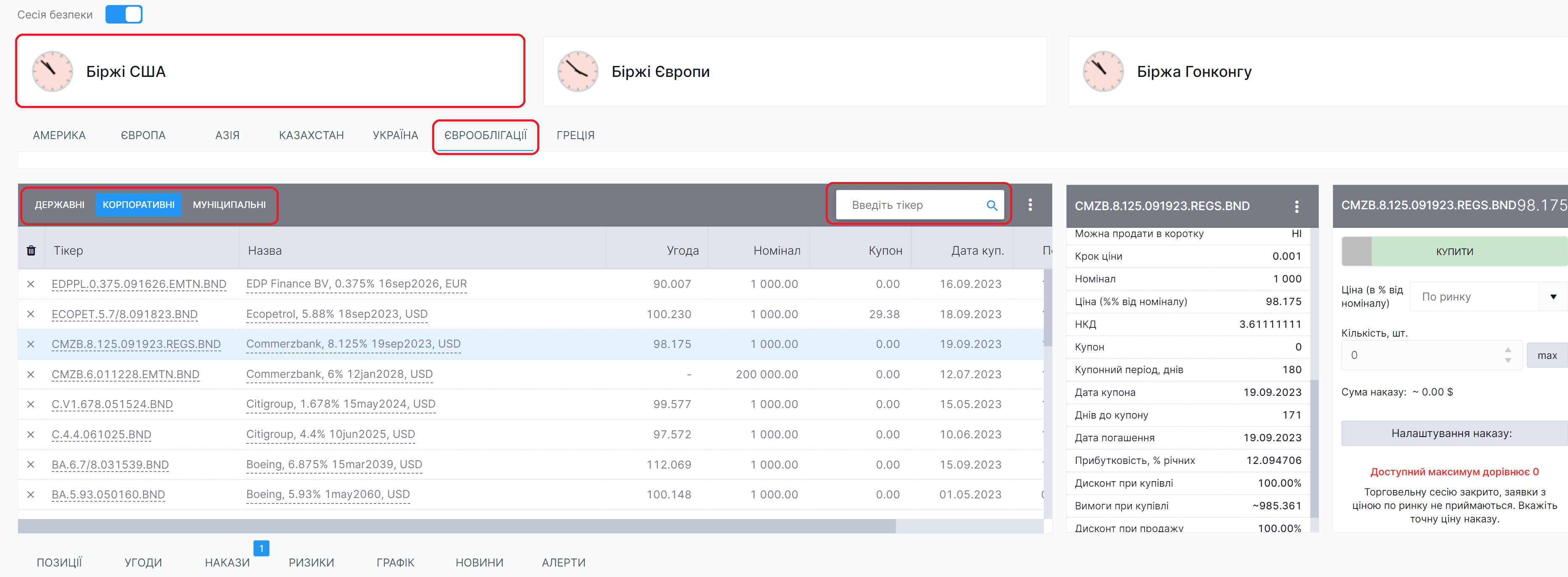

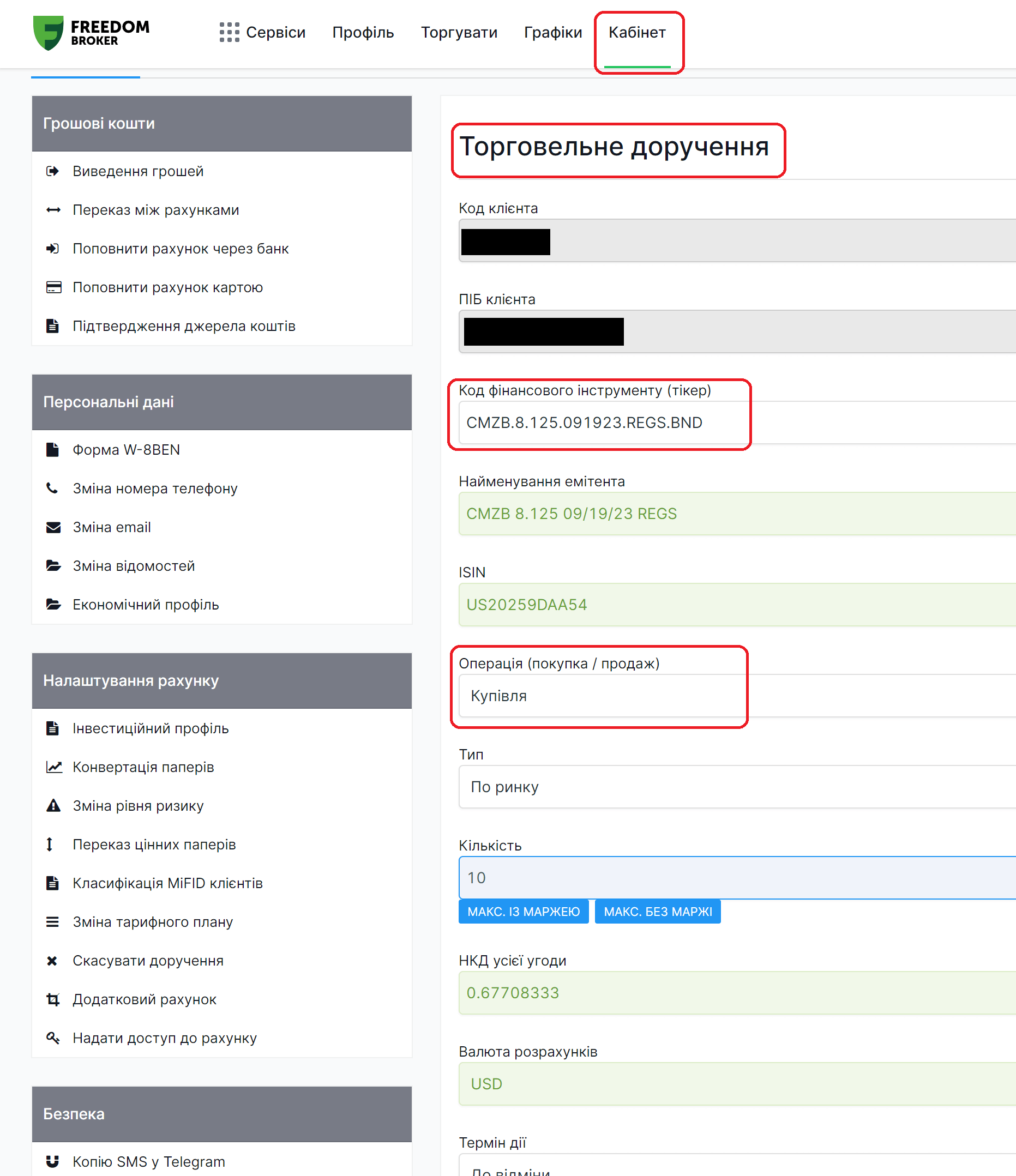

Як придбати облігації через Freedom Finance Europe

- Відкрити рахунок якщо у вас його немає.

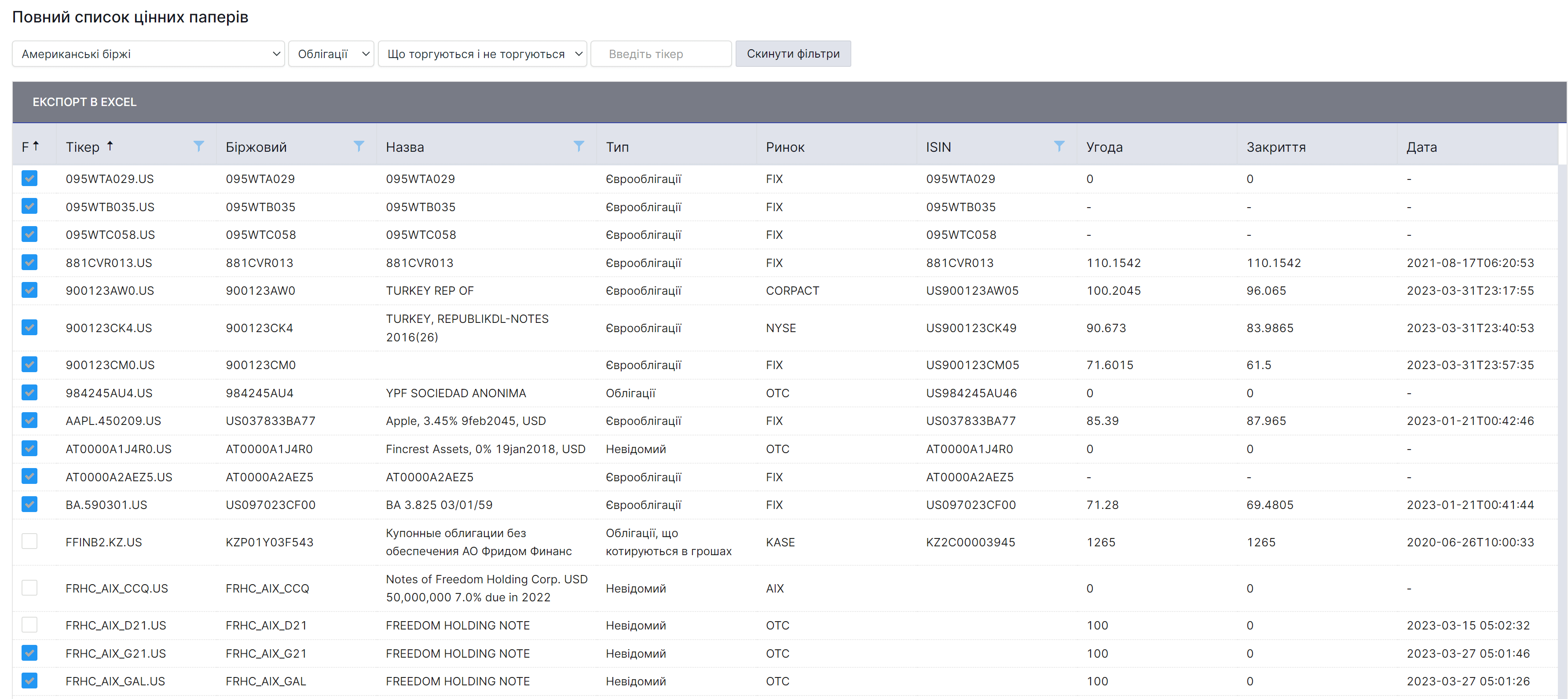

- Скористатись довідником або терміналом

- Придбати облігації через термінал неможливо. Після того як ви знайшли потрібний бонд вам потрібно створити торговельне доручення на купівлю. Для цього потрібно перейти в Кабінет => Торговельне доручення. Далі заповнити форму та надіслати запит.

Комісії при купівлі

Interactive Brokers

США

- Папери уряду США: 0.002% від суми угоди, мінімум $5

- Муніципальні: до $10 000 - 0.05% від суми угоди, мінімум $1

- Корпоративні: до $10 000 - 0.1% від суми угоди, мінімум $1

Всі тарифи можна знайти за посиланням.

Freedom Finance Europe

- Для нових клієнтів перші 30 днів купівля облігацій та інших паперів без комісій.

- Далі тариф Smart: мінімум $2 за угоду + 0.02$ за 1 облігацію

Всі тарифи можна знайти за посиланням.

Сервіси для пошуку та аналізу облігацій

Ми створили невеликий сервіс де можна переглянути популярні облігації уряду США та компаній світу - https://uainvest.com.ua/bonds.

Крім цього рекомендуємо наступні безкоштовні сервіси для пошуку паперів: